dimanche, 18 avril 2021

Effondrement de la France et de l’Italie en 2022, si la croissance est faible

Marc Rousset

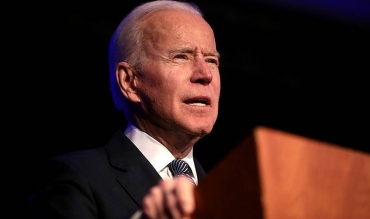

Le chiffre spectaculaire de la croissance chinoise de 18,2 %, au premier trimestre 2021, n’est qu’un trompe-l’œil, suite à un très faible premier trimestre 2020. Aux États-Unis, suite aux vaccins, à la relance gigantesque de Biden, à la politique laxiste de la Fed, il y aura un fort redémarrage, et même des risques de surchauffe, d’inflation de 3,7 %, avec un taux d’intérêt à 10 ans de 1,59 %, des mises en chantier de logements neufs au plus haut depuis 2006, mais le phénomène sera-t-il durable en 2022 et dans les années suivantes ?

En France, préoccupé par le surendettement de nombreux pays (Grèce 200 %, Italie 160 %, Espagne 122 % et France 117 %), Emmanuel Macron veut lancer la réforme des règles européennes sur la dette et le déficit. Même la vertueuse Allemagne n’a jamais autant emprunté (370 milliards d’euros en 2020). Selon les « sages » allemands de la Cour des comptes qui s’inquiètent de la fuite en avant du gouvernement Merkel, « sortir de la crise et de la dette par la seule croissance est irréaliste ». Mais exception faite de la règle selon laquelle les pays qui dépassent 60 % du PIB pour la dette publique doivent, chaque année, réduire de 5 % leur endettement, changer les règles ne changera rien à la réalité de la catastrophique situation financière et économique. La réalité, c’est également la Cour des comptes française qui redoute le manque de réalisme des prévisions actuelles, avec des dépenses à venir très supérieures, d’autant plus que les aides ne seront pas aussi rapidement débranchées que le prétend Olivier Dussopt, ministre des Comptes publics.

La réalité de la situation, c’est aussi que la France vient de dépenser, en 2020, 424 milliards d’euros pour les mesures de soutien, que les vaccins finiront probablement par prendre le dessus. Mais sans doute sera-t-on obligé de revacciner tous les six mois, en faisant face à de nouveaux variants et une crise sanitaire qui ne va pas se terminer miraculeusement en 2021. Les vaccins semblent seulement diminuer les taux de mortalité, mais n’empêchent pas complètement d’attraper le virus ni de le transmettre. Les prévisions de Paris pour les taux de croissance des prochaines années sont aussi jugées « optimistes » par le Haut Conseil des finances publiques. La croissance à venir dépendra, enfin, fortement de la propension des ménages à consommer ou à épargner, par crainte ou non de l’avenir.

La réalité, c’est qu’il y a des cycles en matière économique, qu’il y a eu 1929 mais que, suite au krach boursier du 9 mai 1873 à Vienne, Paris et New York, les États-Unis et l’Europe ont plongé dans un long marasme économique qui n’a pris fin qu’au milieu des années 1890.

L’Italie de Draghi laisse monter Macron au créneau, mais joue exactement le même jeu que la France. Draghi parie sur la croissance et une forte reprise de l’économie pour assainir la dette. Mais en 2021, il augmente les dépenses publiques de 40 milliards d’euros et révise à la baisse ses prévisions de croissance à 4,5 % et 4,8 % pour 2021 et 2022, avec un déficit public de 11,8 % du PIB en 2021 et une dette à 160 % du PIB, soit le plus haut niveau depuis 1921 ! « Nous parions sur la croissance » avec davantage d’investissements, nous dit Draghi, mais que se passera-t-il si les dettes sont toujours là mais que la croissance n’est pas au rendez-vous ? « Vous ne seriez pas le président du Conseil, on serait absolument terrifié par de tels chiffres », a pu lui dire une journaliste lors de sa conférence de presse.

Le drame, c’est qu’il y a de fortes chances, compte tenu des expériences passées, que les dépenses publiques seront plus élevées que les prévisions, aussi bien en France qu’en Italie et aux États-Unis, mais que les taux de croissance espérés ne seront probablement pas atteints. Auquel cas, l’optimisme actuel des marchés laissera place à une panique pire qu’en 1873 et 1929. La fausse prospérité des marchés boursiers provoquée par les délices des vaccins, du « QE », de l’endettement exponentiel, des bas taux d’intérêt, des dépenses publiques actuelles très élevées, des prévisions trop optimistes en matière budgétaire et de croissance, prépare l’effondrement à venir à partir de 2022. La seule véritable incertitude, c’est de savoir si l’effondrement probable aura lieu, dans un premier temps, dans un cadre déflationniste ou inflationniste.

Boulevard Voltaire cliquez ici

18:20 Publié dans Tribunes de Marc Rousset | Lien permanent | Commentaires (0) |  |

| ![]() Facebook | |

Facebook | |

dimanche, 11 avril 2021

Le CAC 40 au plus haut depuis 2007, les dettes aussi : plus dure sera la chute !

Marc Rousset

Le CAC 40 est au plus haut depuis 2007. Il a atteint les 6.169,40 points, en progression de 1,09 % sur la semaine. Le CAC 40 est en route vers les records de la bulle Internet. Seuls les arbres boursiers, suite à l’action des banques centrales, peuvent monter jusqu’au ciel.

Entre le 21 février et le 18 mars 2020, le CAC 40 a plongé de plus de 40 % pour tomber à 3.600. Il a, depuis, regagné plus de 70 %, l’apparition des vaccins ayant accéléré la remontée. Les ratios cours des actions/bénéfices sont de l’ordre de 18, en Europe, et de 23, aux États-Unis. L’euphorie est planétaire, encore loin d’être épuisée. Le CAC 40 pourrait atteindre les 6.500, d’ici la fin de l’année. Certains investisseurs le voient se diriger ensuite vers les 7.000, le record absolu de septembre 2000 avant l’explosion de la bulle Internet.

Les boursiers, comme les politiciens et les médias, refusent d’analyser objectivement la situation actuelle en se complaisant dans les contes de fées. Bercy, dans son prochain rapport à Bruxelles, prévoit en 2027 une dette de 117,7 % qui commencerait à refluer à partir de cette date. Comment ? En réduisant, après les prochaines élections présidentielles de 2022, le rythme des dépenses à 0,65 %, pour une croissance maintenue autour de 1,35 %. Mais ce qu’oublie de nous dire Bruno Le Maire, c’est que cela fait quarante ans que, demain, on rase gratis, que l’on parle de réduction des dépenses publiques qui n’ont fait que progresser dans la réalité.

Bercy, de plus, dans son rapport, ne parle que de l’évolution du pourcentage de la dette par rapport au PIB sans jamais aborder le problème fondamental du coût intenable de la dette par rapport au budget de l’État, si les taux d’intérêt augmentent, avec risque d’inflation. Or, à voir ce qui se passe dès maintenant aux États-Unis, il est très probable que les taux d’intérêt commenceront aussi à s’élever en Europe, en 2022. Ce rapport de Bercy, écrit par des technocrates français, n’est en fait que de la poudre aux yeux pour technocrates bruxellois. Le jour où les États seront en faillite, les Bourses et les monnaies s’écrouleront tandis que les taux d’inflation s’envoleront !

Aux États-Unis, tout est permis pour Joe Biden, avec l’argent gratuit, mais la dette américaine vient de franchir la barre des 28.000 milliards de dollars. Durant les treize derniers mois, elle s’est creusée de 4.700 milliards de dollars. La dette publique des États-Unis atteindra 127 % du PIB dès cette année, avec un déficit budgétaire de 15 % du PIB. La Fed est censée manipuler les marchés en rachetant, tous les mois, 120 milliards de dollars de dette publique d’une façon indéfinie, tandis que le bilan de la Fed gonfle d’une façon inquiétante, seule façon pour Jay Powell d’être reconduit l’an prochain par Joe Biden à la tête de la Fed. Biden veut taxer les riches au-dessus de 400.000 euros par an et plaide pour une taxation minimale de 21 % des bénéfices des entreprises à l’international afin de limiter l’endettement et de financer par l’impôt une partie des nouveaux gigantesques plans de relance.

À ce jour, la Fed prétend ne pas prendre au sérieux la hausse des taux obligataires ou les craintes d’inflation car le taux de chômage réel est de l’ordre de 10 %, mais à terme, lorsque le génie de l’inflation sortira complètement de sa lampe, elle y sera contrainte. La croissance du PPI (l’indice des prix à la production aux États-Unis) est d’ores et déjà de 4,2 % en rythme annuel, niveau le plus élevé depuis septembre 2011, selon l’agence Reuters. Il en est de même en Chine, où les prix à la production ont connu leur plus forte hausse depuis trois ans. En Europe, la BCE recommence à acheter des obligations, dans le cadre du plan PEPP de 1.850 milliards d’euros, pour faire baisser les coûts d’emprunts des États.

Nous vivons, en fait, les prémices de l’inflation à venir avec les premières augmentations de matières premières, des produits importés, des frets maritimes. Le FMI a adressé une mise en garde, ce mardi, contre les prises de risques excessifs sur les marchés, qui alimentent une survalorisation des actifs. Les réalités économiques, l’or, les banqueroutes des États, l’écroulement des monnaies et l’hyperinflation à venir se vengeront un jour des boursiers, des acheteurs de Bitcoin, des médias et des politiciens irresponsables.

Boulevard Voltaire cliquez ici

15:05 Publié dans Tribunes de Marc Rousset | Lien permanent | Commentaires (0) |  |

| ![]() Facebook | |

Facebook | |

lundi, 05 avril 2021

Dette : 100.000 euros par Français. L’inéluctable inflation

Certains économistes prétendent que les États-Unis, malgré la reprise à venir, ne connaîtront pas l’inflation, alors que la réaction des marchés, en faisant monter les taux longs de 0,5 %, en juillet 2020, à 1,732 %, permet d’en douter fortement.

Le monde vit dans une ambiance de spéculation, de bulles boursières qui menacent l’équilibre des marchés. Le décalage entre les prix des actifs et les perspectives économiques réelles, avec des risques de catastrophes économiques, boursières et financières conduisant à des dévaluations des monnaies nationales, peut déclencher subitement des poussées inflationnistes pour les biens et services.

Le Bitcoin est passé de 4.000 à 60.000 dollars en un an ; Tesla, qui vend moins de 500.000 voitures, vaut 650 milliards de dollars alors que Volkswagen seulement 150 milliards de dollars. Les secousses récentes sur les marchés financiers sont de plus en plus nombreuses : GameStop, Greensill, Wirecard, le fonds spéculatif Archegos Capital qui vient de faire trembler les marchés avec la vente en précipitation de 30 milliards de dollars d’actifs pour déboucler ses positions, et une perte globale de l’ordre de 4 milliards d’euros pour la banque japonaise Nomura et le Crédit suisse.

Biden veut investir 2.000 milliards d’euros en huit ans dans les infrastructures en faisant passer l’impôt sur les sociétés de 21 à 28 %, mais l’augmentation maximale d’impôt ne sera que de 25 %, suite à la détermination du sénateur démocrate . Ces sommes gigantesques devraient s’ajouter aux 900 milliards de Trump fin 2020, aux 1.900 milliards déjà approuvés en mars 2021, et à un autre plan à venir de 1.000 milliards de dollars d’aides sociales (financement par la taxation des riches). Les dépenses non financées par des impôts nouveaux seront financées par des dettes supplémentaires.

La forte hausse des créations d’emplois aux États-Unis (961.000 en mars) ne peut qu’inciter à la hausse des salaires. Les goulots d’étranglement dans les chaînes d’approvisionnement feront aussi monter les prix. La vaccination accélérée bat son plein et commence déjà à porter ses fruits. Les États-Unis vont donc tout droit vers la surchauffe et l’inflation.

En France, on saoule les braves Français en leur disant que l’endettement public représente 120 % du PIB : personne ne réagit, 95 % des Français n’ayant aucune idée de ce que représentent ces chiffres. Mais si l’on ajoute les 4.119 milliards d’euros de la dette hors bilan non provisionnée à fin 2020, selon le rapport du Sénat, aux 2.733 milliards d’euros de la dette publique officielle, cela représente une dette réelle effective de 7.000 milliards d’euros, soit 100.000 euros par Français ! Là, tout le monde comprend la catastrophe à venir ! Le seul paiement non provisionné des retraites des fonctionnaires et militaires s’élève à 2.287 milliards d’euros, soit presque autant que la seule dette officielle de 2.733 milliards d’euros dont on nous parle matin, midi et soir ! Cette dette française irremboursable de 7.000 milliards d’euros est porteuse d’inflation ou d’hyperinflation à elle seule ! C’est la raison pour laquelle la présidente de la BCE n’envisage pas de changer de cap monétaire et d’augmenter les taux d’intérêt, ce qui ne peut conduire aussi qu’à l’inflation.

La Chine, exportatrice de déflation jusqu’à présent, devient une exportatrice d’inflation car les fabricants chinois doivent augmenter leurs prix, suite à la hausse des matières premières (coton, acier, polyuréthane, papier…) et des frets maritimes (90 % depuis juin 2020).

L’inflation en France est donc inéluctable si la vaccination met fin à la crise sanitaire. En avril-mai 2022, après la fin du plan PEPP, soit l’Allemagne acceptera par exemple une inflation modérée de 5 % par an au plus, sans augmentation des taux d’intérêt, pour la zone euro, soit l’Allemagne refusera, ce qui est fort possible, auquel cas la zone euro explosera et, après le retour au franc, celui-ci sera dévalué immédiatement, par exemple de 20 %, tandis que la saga de l’hyperinflation commencera pour la France en faillite, incapable de rembourser ses dettes autrement qu’en monnaie de singe.

11:33 Publié dans Tribunes de Marc Rousset | Lien permanent | Commentaires (0) |  |

| ![]() Facebook | |

Facebook | |

dimanche, 28 mars 2021

Entre l’inflation et la banqueroute, les États choisiront l’inflation

Marc Rousset

Le sentiment qui a prévalu, vendredi, aux États-Unis, c’est que les vaccins finiront par gagner la partie. Les deux problèmes présents dans tous les esprits, aussi bien en Europe qu’aux États-Unis, ce sont l’inflation à venir et l’endettement astronomique des États, avec des hypothèses sur l’évolution des taux d’intérêt nominaux et réels.

La dette publique s’est envolée en France, en 2020, de 270 milliards d’euros pour atteindre, fin 2020, 2.650 milliards, soit 115,7 % du PIB, et le déficit s’est creusé à 9,2 %, soit son niveau le plus élevé depuis 1949. En 2021, le gouvernement prévoit de ramener le déficit public à 8,5 % du PIB, tandis que la dette devrait continuer à augmenter pour approcher les 3.000 milliards d’euros, soit plus de 122 % du PIB. En 2030, elle pourrait atteindre 133 % et, en 2045, 150 % du PIB. Les taux d’intérêt vont certainement remonter ; la question est de savoir s’ils vont augmenter plus vite ou moins vite que l’inflation.

L’environnement est malsain car le moindre cygne noir peut faire basculer à tout moment les hypothèses les plus optimistes. La Cour de Karlsruhe, qui peut interdire à la Bundesbank de participer aux rachats d’actifs de la BCE, vient de suspendre la ratification du plan de relance de 750 milliards d’euros de l’Union européenne, pourtant très inférieur aux 1.900 milliards de dollars de Biden aux États-Unis. Il faut espérer que ce sera beaucoup de bruit pour rien, comme en mai 2020. De plus, le 11 mars, un groupe de seize personnes a déposé une nouvelle plainte auprès de la Cour de Karlsruhe contre le plan anticipé de rachat d’actifs de 1.850 milliards d’euros par la BCE.

Si l’optimisme règne aux États-Unis, c’est aussi parce que Biden prévoit un plan supplémentaire, rien que pour les infrastructures, bien supérieur aux 2.000 milliards de dollars évoqués pendant sa campagne. L’enveloppe pourrait s’élever à 4.000 milliards, les besoins d’investissements en infrastructures dans les secteurs privés et publics étant estimés à 6.000 milliards de dollars dans les dix prochaines années. Ce nouveau plan devrait être financé par l’augmentation d’impôts sur les bénéfices des entreprises, sur les revenus annuels, les héritages et les plus-values des particuliers, et par une majoration de la taxe sur l’essence. Si l’on tient compte de l’effet multiplicateur sur la demande des investissements, cela devrait relancer l’inflation aux États-Unis.

L’argent du plan Biden de 1.900 milliards arrive directement chez les particuliers qui vont s’empresser de consommer dans les magasins Il ne va pas partir dans la trappe de liquidités comme l’argent créé par la Fed. Il peut donc y avoir bientôt surchauffe et inflation aux États-Unis, et la Fed n’interviendra pas en augmentant les taux d’intérêt pour ne pas mettre le gouvernement en faillite. Elle préférera spolier les épargnants avec l’inflation. Ce n’est que si le taux d’inflation devait être très élevé que la Fed augmenterait ou laisserait augmenter les taux d’intérêt sans intervenir sur les marchés. Quant à Christine Lagarde, compte tenu de la situation économique moins brillante en Europe, elle laissera filer le peu d’inflation qui risque d’apparaître. Dans l’immédiat, il ne devrait pas y avoir de forts dérapages inflationnistes ; ce n’est qu’en 2022 que des problèmes sérieux pourront se poser, suite à la masse énorme de monnaie créée artificiellement depuis 2008.

Pour résoudre le problème des dettes, schématiquement, il faudrait soit une inflation de 5 % par an pendant dix ans non compensée par une hausse des taux d’intérêt, soit l’éclatement de la zone euro avec retour à la monnaie commune qui permettrait aux pays européens en banqueroute de pratiquer deux ou trois dévaluations de 20 % de leur monnaie nationale sur une brève période de deux à trois ans, ce qui aurait pour effet, dans les deux cas, de réduire de moitié le poids de la dette. Les taux d’inflation s’élèveraient alors à 20 % par an dans la deuxième hypothèse.

Le moment critique entre les deux voies à prendre sera un bras de fer entre l’Europe du Sud et celle du Nord en avril-mai 2022, le plan de rachat d’actifs PEPP par la BCE se terminant en mars 2022. Dans ces conditions, posséder aujourd’hui, pour un particulier, de l’or ou des biens réels semble un pari gagnant à terme.

15:21 Publié dans Tribunes de Marc Rousset | Lien permanent | Commentaires (0) |  |

| ![]() Facebook | |

Facebook | |

lundi, 22 mars 2021

Risques de corrections boursières, de krachs obligataires et d’actions en 2021

Le CAC 40 a fini en net repli de 1,07 %, ce vendredi, en dessous des 6.000 points, à l’issue d’une semaine volatile, perturbée par les craintes inflationnistes et les taux d’intérêt américains à 10 ans. Les taux obligataires états-uniens, qui semblaient s’assagir, sont repartis à la hausse jusqu’à 1,74 %. L’irrationnel s’empare des esprits dans un monde instable, surendetté, qui croule sous les liquidités des banques centrales. L’or surréagit à la baisse avec des cotations autour de 1.730 dollars l’once, trop sensible à la hausse nominale des taux d’intérêt, tandis que le Bitcoin spéculatif prend son envol vers des sommets à plus de 60.000 dollars, même si la camarde l’attend au bout du chemin. Selon Jean-Claude Trichet, la bulle des crypto-actifs ressemble à la célèbre bulle des tulipes néerlandaises au XVIIe siècle. Un projet de loi qui a de grandes chances d’être adopté au Parlement indien vise à interdire le négoce, le minage et la détention du Bitcoin et de toutes les cryptomonnaies dans l’ensemble du pays. En Chine, le minage est d’ores et déjà interdit.

Quant à l’or, il attend, au contraire, patiemment son heure. La Pologne veut encore acquérir 100 tonnes du métal précieux, après avoir déjà doublé ses réserves. La Banque centrale polonaise pourrait supplanter la Banque d’Angleterre en termes de réserves d’or. De plus, les règles de Bâle III devaient entrer en vigueur le 28 juin 2021 : l’or physique sera alors considéré comme un actif bancaire de niveau 1. Il aura alors le même poids, dans le bilan d’une institution financière, que des espèces en euros ou des obligations souveraines d’État. Jusqu’à présent, l’or était considéré par les banques centrales comme un actif de niveau 3, ce qui signifiait une décote de 50 % par rapport à un actif de niveau 1. Les banques centrales seront donc d’autant plus intéressées à acheter de l’or physique pour le mettre en réserve dans leurs coffres.

Aux États-Unis, la masse monétaire M2 augmente à la verticale tandis que la vitesse de circulation de la monnaie diminue tout aussi rapidement d’une façon opposée. Les sommes énormes engagées par Joe Biden pour stimuler l’économie seront payées par une hausse de la fiscalité aussi bien par les entreprises (impôts sur les sociétés à 28 %) que par les particuliers (impôts sur le revenu, taxes sur les plus-values) ou par l’inflation. La croissance, en 2021, pourrait être de 6,5 % aux États-Unis avec une inflation de 2,4 %. Le déficit budgétaire a atteint 17 % du PIB, en 2020, et la dette américaine n’est pas soutenable à long terme, si l’on ne modifie pas la trajectoire des dépenses publiques.

En France, le coût de la crise sanitaire, en 2020, pour l’État est au minimum de 160 milliards d’euros, selon le ministre des Comptes publics Olivier Dussopt. La commission Arthuis, chargée d’un rapport sur les finances publiques, nous met en garde : l’endettement de la France devrait atteindre 133 % du PIB, en 2030, et 150 % du PIB, en 2045. Une remontée des taux d’intérêt serait mortelle pour la France. 1 % de taux d’intérêt supplémentaire représentera 28,8 milliards d’euros, en 2030. 10 % de taux d’intérêt supplémentaires… les recettes totales du budget de l’État français ne suffiraient alors pas à payer, sans inflation, les seuls intérêts de la dette ! La France de Macron est un pays au bord de la banqueroute.

À terme, une forte inflation semble donc inévitable pour rembourser la dette en monnaie de singe. La monétisation de la dette par la BCE est une première forme d’effacement de la dette. La politique budgétaire de la fuite en avant continue. Patrick Artus estime que nous sommes au tout début d’une bulle sur les actions et l’immobilier, les banques centrales n’ayant plus comme seule solution, afin d’éviter l’effondrement, que d’empêcher la baisse des actifs et donc de créer des bulles. Ray Dalio, le fondateur de Bridgewater, estime qu’il faut être stupide pour investir aujourd’hui dans des obligations ; il faut acheter des actifs tangibles. Rabobank, de son côté, prédit des augmentations de prix bibliques à venir pour les denrées alimentaires. Pour l’instant, le président de la Fed Jerome Powell ne souhaite rien faire pour éviter l’inflation ; une surchauffe à venir de l’économie américaine est donc probable.

À terme, la Fed devra cependant essayer de maîtriser les taux afin qu’ils ne montent pas trop vite. La BCE a déjà annoncé son désir de stopper la hausse des taux obligataires en contrôlant la courbe des taux. La seule chose certaine, c’est que le pacte de stabilité de Maastricht est enterré. Une correction boursière est possible dans les semaines qui viennent, suivie d’un krach obligataire, avec ensuite un krach possible des actions à partir du mois d’août, si l’on en croit les prévisions du Forum monétaire de Genève.

00:55 Publié dans Tribunes de Marc Rousset | Lien permanent | Commentaires (0) |  |

| ![]() Facebook | |

Facebook | |

lundi, 15 mars 2021

Aujourd’hui les bulles, demain l’inflation, après-demain l’explosion

Marc Rousset

La flambée récente du Bitcoin, actif spéculatif sans valeur intrinsèque, au-dessus de 60.000 dollars, qui évolue en fonction de l’offre et de la demande, relève de la bulle. Un CAC 40 à 6.000 points, parce que les taux d’intérêt sont ridicules, au lieu d’être normalement à 8 % et 10 % pour une France et une Italie en faillite, avec des Bourses au tapis, relève de la bulle. Il n’y a qu’aux États-Unis où le « Commandeur » taux d’intérêt rappelle sa présence, avec un taux à 10 ans sur les obligations d’État américaines à 1,6177 %, soit son plus haut niveau depuis février 2020. Les indices des Bourses américaines sont préoccupés par l’inflation qui pourrait arriver plus vite que prévu. Les marchés volent de record en record car il n’y a plus de limites, avec l’endettement sans fin des États (les 1.900 milliards de dollars du plan Biden) ainsi qu’avec les soutiens non conventionnels de la Fed et de la BCE, mais le Système évolue d’une façon irréversible vers l’inflation, la perte de confiance dans les monnaies et l’explosion à terme.

La Bourse de Paris s’est envolée de 60 % en un an et a retrouvé ses sommets de février 2020 car les États et les banques centrales ont déployé un arsenal de moyens immenses en un temps record. Les boursiers espèrent également que les campagnes de vaccination vont mettre fin à la crise sanitaire, ce qui a attiré en France 400.000 nouveaux petits porteurs d’actions, en 2020 ; de plus, les boursiers n’ont pas le choix car ils n’ont pas le droit de manquer la hausse (TINA : « there is no alternative »).

Les cygnes noirs ont disparu ; il ne reste plus que des cygnes blancs dans les rêves boursiers. Pourtant, la faillite de la société d’affacturage Greensill, à Londres, fait penser à la crise des subprimes et les cours de Bourse des actions Pfizer et AstraZeneca ont diminué car des doutes sont permis, avec des problèmes de coagulation du sang après vaccination, des taux de mortalité qui ne baissent pas et davantage de personnes jeunes touchées par le virus. Selon le Premier ministre israélien Benyamin Netanyahou, il faut se préparer à un scénario pessimiste selon lequel il faudra renouveler les vaccins tous les six mois.

La peur de la dette est de retour et certains pensent déjà à la fable de La Cigale et la Fourmi. La France vit à crédit ; elle connaît un déficit public permanent depuis 40 ans, de même que pour ses balances commerciales et des paiements. Aux États-Unis, une simple augmentation de 1 % du taux d’intérêt augmenterait la dette de 10.000 milliards de dollars d’ici 2030 ; en France, ce serait une augmentation annuelle de la charge de la dette de 28,9 milliards d’euros.

Aux États-Unis, où la dette publique a explosé, la Fed ne souhaite donc pas voir les taux obligataires augmenter. Les taux d’intérêt réels doivent rester négatifs. Quant à la BCE, afin d’empêcher la hausse des taux pour rassurer les investisseurs, elle a annoncé une accélération des achats d’actifs du programme PEEP d’un montant global de 1.850 milliards d’euros, en plus des achats d’actifs de 20 milliards d’euros par mois.

Le groupe d’assurances ING s’attend à une inflation de 2,9 % aux États-Unis, en 2021, tandis que l’économiste Jeff Gundlach estime qu’elle pourrait monter à 4 %. Si la planche à billets et le robinet des dépenses publiques ne sont pas contrôlés, l’inflation et l’augmentation de la vitesse de circulation de la monnaie sont probables, d’autant plus que l’inflation est l’arme préférée des politiciens peu courageux dans nos démocraties. Il est plus facile de spolier les épargnants que d’augmenter les impôts ou de diminuer les dépenses. Selon l’ancien secrétaire au Trésor américain Lawrence Summers, « il y a une réelle possibilité que, durant le courant de l’année 2021, nous soyons confrontés au problème de l’émergence de l’inflation, le plus grave auquel nous ayons été confrontés au cours des 40 dernières années ».

La théorie monétaire moderne conduit, à long terme, à l’hyperinflation irréversible, à la perte de confiance dans la monnaie, style 3.000 % d’inflation annuelle au Venezuela avec des billets de 1 million de bolivars, et à l’explosion du Système.

Boulevard Voltaire cliquez ici

10:15 Publié dans Tribunes de Marc Rousset | Lien permanent | Commentaires (0) |  |

| ![]() Facebook | |

Facebook | |

lundi, 08 mars 2021

Premières secousses de la hausse des taux et de l’inflation

Marc Rousset

Wall Street a terminé en forte hausse, ce vendredi, mais sur le mois, le SP 500 est en baisse de plus de 3 % et le NASDAQ de 8,5 %. Le CAC 40 a connu une semaine agitée, mais a gagné 3 % en un mois et 5 % depuis le début de l’année. Depuis le 5 mars 2020, le taux d’emprunt d’État américain sur 10 ans est passé de 0,91 à 1,55 %, en augmentation très rapide ces derniers jours. En un mois, l’action Apple a décroché de 12 % et Tesla de 30 %. Le dollar s’est envolé et l’euro s’est enfoncé. Les investisseurs ont besoin d’être rassurés sur le fait que la banque centrale américaine (Fed) restera à la manœuvre et qu’elle contrôlera une remontée trop forte des taux.

La situation de la France en matière de compétitivité et d’endettement est dramatique. La part de la France dans les exportations de la zone euro est passée de 13,9 %, en 2019, à 12,7 %, en 2020. Les Pays-Bas, avec le tiers des habitants, exportent en valeur absolue plus que la France ! La dette publique de la France de 120 % du PIB est au-dessus de la moyenne de 97,3 % dans la zone euro. 23 % de cette dette sont détenus par la BCE. La dette, momentanément, coûte de moins en moins cher (1,4 % du PIB pour les intérêts). Prétendre vouloir annuler la dette française du Covid-19 de 215 milliards d’euros n’est pas très sérieux.

Bruno Le Maire a reconnu publiquement que le reste de la dette publique, soit environ 2.600 milliards d’euros, qui pèse sur la France depuis des années, est en réalité « une dette chronique liée à un niveau de dépense publique le plus élevé de tous les pays du monde ». Seules des mesures structurelles antisocialistes peuvent sauver la France : réformer l’assurance chômage, réformer les retraites avec passage à 65 ans, inciter les Français à travailler plus longtemps, assainir la dépense publique, passer à l’immigration zéro, ce dont ne parle jamais le gouvernement.

Il est en effet écrit (ce que nous commençons à vivre en ce moment) que les taux d’intérêt remonteront un jour. De plus, cette remontée des taux peut être brutale et inattendue, comme ce fut le cas pour la Grèce, l’Italie, l’Espagne et le Portugal en 2009. Les taux, tels des tsunamis, finiront par remonter à terme lorsque l’inflation apparaîtra pour de bon, même si les banques centrales font tout pour s’y opposer. Gare, donc, au retour de l’inflation, avec risques de krachs boursiers, et à la faillite de la France !

Christine Lagarde a déclaré que la BCE empêcherait une hausse prématurée des taux. Fabio Panetta, membre du directoire de la BCE, a dit également qu’il faudrait des interventions monétaires plus fortes, mais les Allemands ont déjà dit non ! Jens Weidmann, président de la Bundesbank, a déclaré que l’essentiel, c’est la stabilité des prix. Inflation au-dessus de 2 % « verboten » (interdit) ! Un moment critique d’explication pays du Sud/pays du Nord pourrait bien être en avril-mai 2022, après la fin du programme PEPP (Pandemic Emergency Purchase Programme) en mars 2022.

La Chine s’inquiète d’un krach à venir sur les marchés occidentaux. Depuis le krach de mars 2020, les marchés financiers européens et américains enchaînent les records. Selon un haut dignitaire chinois, « les marchés financiers sont très hauts et cela va à l’encontre de l’économie réelle. Quand l’écart est aussi grand, une correction aura lieu tôt ou tard. » Le bilan de la BCE dépasse désormais les 7.000 milliards d’euros, soit 70 % du PIB de la zone euro. La dette américaine (19.539 milliards de dollars, fin 2016) s’est creusée à 27.810 milliards de dollars, le 20 janvier 2021, soit une hausse gigantesque de 8.271 milliards en quatre ans avec Trump !

Le système se dirige, à terme, vers l’inflation galopante ou la stagflation. L’or connaît une forte baisse actuellement en euros, suite à la hausse du dollar et à la hausse des taux aux États-Unis, mais le métal jaune attend son heure : que les taux d’intérêt réels deviennent franchement négatifs avec l’inflation de plus en plus forte. Alors que l’or cote péniblement 1.700 dollars l’once, un directeur de Goehring & Rozencwajg attend stoïquement l’inflation et le prochain cygne noir (la hausse des prix agricoles mondiaux, par exemple ?), en prédisant l’or, en fin de cycle haussier, à 15.000 dollars l’once !

Lire aussi Boulevard Voltaire cliquez là

00:51 Publié dans Tribunes de Marc Rousset | Lien permanent | Commentaires (0) |  |

| ![]() Facebook | |

Facebook | |

dimanche, 28 février 2021

Plan Biden : un nouveau plan Marshall ou la République de Weimar ?

Marc Rousset

Sur la semaine, les indices ont nettement baissé à Wall Street et à Paris : le CAC 40 a perdu 1,20 %, le Dow Jones 1,78 %, le NASDAQ presque 5 %, le SP 500 1,83 %. Le taux à dix ans sur les obligations américaines a atteint 1,61 %, son plus haut niveau depuis février 2020. Un seuil de taux au-dessus de 1,50 % est fondamental, car il correspond au rendement actuel des actions aux États-Unis. Il y a risque, avec le plan Biden, d’un cocktail de dépenses budgétaires démentielles et de laxisme monétaire qui peut alimenter une explosion trop forte des dépenses de consommation et une reprise trop élevée de l’inflation, d’où le risque possible d’un arrêt, à terme, des politiques monétaires accommodantes, ce qui entraînerait une augmentation des taux d’intérêt avec, à la clé, un double risque de krach sur les obligations et les actions.

De début décembre 2020 à aujourd’hui, les taux obligataires sont passés, respectivement, de 0,8 % à 1,54 % aux États-Unis, de -0,45 % à 0 % en France, de -0,65 % à -0,26 % en Allemagne, de 0,45 % à 0,76 % en Italie. Le Plan Biden, c’est 1.900 milliards de dollars dans l’immédiat, qui viennent s’ajouter aux 4.000 milliards de dollars déjà accordés en 2020 contre le Covid-19, plus 2.000 milliards à prévoir dans les prochains mois, mais qui seront étalés sur quatre ans pendant son mandat, afin de rebâtir le pays, soit la bagatelle en tout de 7.900 milliards de dollars. Par comparaison, le plan de l’Union européenne, toujours pas déclenché, c’est 750 milliards d’euros dont des prêts, auxquels il convient d’ajouter les plans de relance nationaux.

Le plan Biden est très généreux : 422 milliards de dollars doivent être distribués directement aux ménages les plus modestes, 350 milliards serviront à soutenir les finances des États et des collectivités locales, 246 milliards sont prévus pour renforcer les allocations d’assurance chômage, 160 milliards pour la vaccination et la lutte anti-Covid, 130 milliards pour les écoles et les lycées, 7,25 milliards seulement pour les PME, 600 milliards pour les crédits d’impôts. La veuve, l’orphelin et le chômage constituent de bons prétextes, tandis que le plan pour les États et les collectivités cache des cadeaux électoraux pour les démocrates et que les dépenses climatiques sont considérées comme du gaspillage par les climato-sceptiques.

Ce plan n’est pas un plan structurel d’investissements porteur d’avenir. Il y a risque de surchauffe. L’argument de Biden, c’est qu’il y a dix millions d’emplois à recréer, que le risque de surchauffe est limité à court terme et que pour ralentir l’économie si c’est nécessaire, il augmentera les impôts et laissera monter les taux d’intérêt. Biden préfère prendre le risque de trop que pas assez, compte tenu de l’échec, en 2008, du plan de relance Obama, beaucoup trop modeste. Le seul hic, c’est que tout cet argent sera encore emprunté !

Jerome Powell, de la Fed, cherche à rassurer en disant qu’aucun « tapering » (réduction des achats obligataires) n’est dans les tuyaux avant 2024 ; il minimise le risque de surchauffe alors que les pénuries actuelles de composants électroniques et la soudaine accélération du prix de certaines matières premières démontrent le contraire. Certains économistes pensent que l’on va tout droit vers un « taper tantrum » (crise du « QE »), que les marchés obligeront la Fed à augmenter les taux. Les grands prêtres keynésiens Blanchard et Summers ont déjà jeté l’éponge. La masse monétaire M2 de la Fed est en hausse de 25,7 % par rapport à l’année dernière.

En Europe, le canari italien dans la mine s’est déjà manifesté ; le taux obligataire de 0,30 %, suite à la nomination de Draghi, est directement passé à 0,76 %. L’économie européenne, empêtrée dans la crise sanitaire, l’endettement du « quoi qu’il en coûte » et le chômage à venir, pourrait être victime des conséquences de la folle relance de Biden, qui pourrait mettre fin à son redressement, la déstabiliser, voire la faire exploser.

Avec son plan, Biden joue à quitte ou double ! C’est soit un plan Marshall génial bienvenu, au bon moment, pour les États-Unis avec des risques très importants pour l’Europe dont il n’a que faire, soit les États-Unis et l’Europe sont à l’aube de la République de Weimar avec un krach épouvantable, une hyperinflation et la révolution à la clé, si l’on en croit Michael Burry, le célèbre investisseur qui a fait fortune en anticipant la crise des « subprimes ».

Boulevard Voltaire cliquez ici

17:00 Publié dans Tribunes de Marc Rousset | Lien permanent | Commentaires (0) |  |

| ![]() Facebook | |

Facebook | |

dimanche, 21 février 2021

Premières craintes d’inflation et d’augmentation des taux d’intérêt

L’indice CAC 40 a progressé de 1,23 %, au terme d’une semaine où ont ressurgi les inquiétudes liées à un grand retour de l’inflation dans les pays développés. Le Dow Jones a grappillé 0,11 %, mais le Nasdaq et le S&P 500 ont baissé respectivement de 1,5 % et 0,71 %. Les investisseurs apprécient les politiques monétaires laxistes pour tenter de raviver l’inflation et la croissance dans un monde déflationniste, mais beaucoup moins les risques réels d’inflation et de hausse des taux d’intérêt obligataires, ce qui les rend nerveux. Les banques centrales se montrent toujours accommodantes, mais leur position pourrait rapidement apparaître intenable ; elles pourraient être amenées à changer, plus rapidement que prévu, de braquet et de politique monétaire.

Le Bitcoin, canari dans la mine de la folie humaine, a dépassé les 50.000 dollars, galvanisé par Tesla, les grandes banques et tous les spéculateurs avides de la planète. 32 % des 18-24 ans affirment avoir déjà investi dans le Bitcoin ou envisagent de le faire. Le marché du Bitcoin dépasse maintenant les 1.000 milliards de dollars, ce qui est toujours infime par rapport au marché de l’or. Suite à des achats irrationnels, depuis le début de l’année, son prix a grimpé de 89 %, dans l’attente d’une nouvelle explosion de la bulle et d’une interdiction totale par les banques centrales, comme en Inde.

Alors que nous vivons depuis quelques mois dans un monde déflationniste (-0,3 % pour les prix en novembre et décembre 2020), les Français ont amassé 225 milliards en billets sous les matelas, ce qui correspond à une peur de l’effondrement du système bancaire, et 470,1 milliards sur les dépôts en banque à vue. La peur de l’inflation, suite au plan Biden de 1.900 milliards de dollars, commence aussi à s’emparer des esprits. L’économiste français Olivier Blanchard, établi aux Etats-Unis, craint que l’inflation ne conduise à une augmentation subite des taux d’intérêt par la Réserve Fédérale, d’où les risques d’un krach obligataire. Les prix des céréales ont déjà bondi sur les marchés internationaux : maïs +45 %, soja +56 %, blé +11 %. Suite à la pénurie de conteneurs, les prix du transport maritime se sont envolés, de même que ceux de l’acier en raison d’un déséquilibre entre l’offre et la demande (600 euros la tonne, soit +245 % depuis novembre 2020). Les prix des billets d’avion, des vêtements et des hôtels ont tous été touchés en 2020, au plus profond de la pandémie ; ils sont susceptibles de rebondir brusquement, à mesure que l’économie redémarre.

Biden, la nouvelle secrétaire au Trésor Janet Yellen et la Réserve fédérale américaine (Fed), contrairement à l’ancien secrétaire au Trésor et haut conseiller Lawrence Summers, ne craignent pas le retour de l’inflation des années 1970. Pour vaincre l’inflation, selon le New York Times, il avait fallu à l’époque augmenter fortement les taux d’intérêt, avec les risques de récession, et supprimer l’indexation des salaires. Or, l’inflation est le seul moyen de réduire le stock des dettes, d’où le dilemme cornélien entre deux écoles : ceux qui craignent la surchauffe économique, une nouvelle inflation et demandent à Biden de réduire ses plans d’aide économique, et ceux qui préfèrent ignorer les risques d’inflation, poursuivre la politique actuelle de la fuite en avant, en pensant avant tout au chômage et à la dette impossible à rembourser.

C’est la raison pour laquelle la Fed a assuré mercredi qu’elle maintiendrait ses taux très bas pour soutenir l’économie jusqu’au retour du plein emploi et continuerait à inonder les marchés de liquidités via des rachats d’actifs mensuels à hauteur de 120 milliards de dollars. Craignant la surchauffe, des investisseurs ont vendu leurs bons du trésor à 10 ans et les taux sont restés fébriles pour s’installer nominalement à 1,3 % tandis que, compte tenu de l’inflation, le taux réel sur les bons du Trésor à 5 ans continuait de baisser à -1,88 %.

À partir d’un taux à 1,5 % sur les marchés obligataires, un plus grand nombre d’investisseurs vendront leurs actions pour acheter des obligations, d’où des risques de krach à venir aussi bien sur les obligations (effet mécanique sur les cours des anciennes obligations suite à la hausse des taux d’intérêt) que sur les actions (vente des actions et diminution des profits des entreprises) dans les mois qui viennent, si les taux d’intérêt montent.

15:59 Publié dans Tribunes de Marc Rousset | Lien permanent | Commentaires (0) |  |

| ![]() Facebook | |

Facebook | |

dimanche, 14 février 2021

2.800 milliards : l’écrasante et irremboursable dette française

Marc Rousset

Wall Street et le CAC 40 ont conclu, la dernière semaine, sur de nouveaux records. Donc, tout va très bien grâce aux vaccins ! Si l’on en croit une vidéo du Dr Christian Vélot, généticien à l’université Paris-Saclay, on va effectivement très vite vacciner tous azimuts avec différents types de vaccins. Mais les gouvernements prennent le risque – extrêmement faible pour un individu, mais possible et probable pour des milliards de vaccinés -, avec les vaccins non classiques très majoritairement utilisés actuellement (à l’exception, donc, des vaccins classiques), de créer – il suffit d’une seule fois – de nouveaux virus et de nouvelles pandémies mondiales…

L’exubérance irrationnelle, au-delà des bulles boursières, a pour nom Tesla™, Elon Musk et Bitcoin. Elon Musk vient d’investir 1,5 milliard de dollars sur le Bitcoin? qui a atteint les 44.000 dollars? alors que le président de Tesla™ avait pourtant déclaré, fin décembre 2020, que « le Bitcoin est presque autant de la merde que les Fiat ». Le Bitcoin n’est pas une monnaie mais un actif spéculatif sans valeur réelle comme l’or ou l’argent, principalement utilisé, selon la nouvelle secrétaire américaine au Trésor Janet Yellen, « pour le financement d’activités illicites ».

Le chômage est pourtant toujours bien présent sur le marché de l’emploi américain, mais peu importe pour les boursiers et les spéculateurs ! L’or, en revanche, stagne et attend son heure puisque les services de la Monnaie (US Mint) ont vendu, en 2020, 845.000 onces de pièces d’or American Eagle, contre 150.000 onces en 2019. Si l’on en croit la corrélation toujours étroite entre l’or et les bons du Trésor américain sur cinq ans protégés contre l’inflation (TIPS), l’or devrait coter 2.000 dollars l’once, au lieu de 1.820 dollars.

La vérité, ce ne sont pas les vaccins salvateurs mais un monde qui repose sur un volcan de dettes et de taux d’intérêt. Prenons, d’une façon schématique, l’exemple de la dette française publique de 2.800 milliards d’euros avec un budget de l’État, en 2020, qui s’élevait à 250,7 milliards d’euros. Les taux d’intérêt ridicules actuellement payés, voire négatifs, s’élèvent à seulement 38 milliards d’euros. Mais avec le taux d’intérêt moyen à long terme, depuis des siècles, des dettes à long terme qui s’élève à environ 6 %, cela nous donnerait, pour une année normale, une charge d’intérêts de 168 milliards d’euros, soit 67 % du budget général de l’État ! D’où les cris d’orfraie de ceux qui demandent l’annulation des dettes publiques, mais Christine Lagarde a déclaré que l’annulation de la dette française envers la BCE (30 % du montant total), selon les traités de la zone euro, est inenvisageable ! 70 % de la dette est détenue par des assureurs français ou des investisseurs étrangers.

Annuler les dettes, c’est ruiner tous les épargnants français de l’assurance-vie, ce qui semble réjouir l’économiste communiste Thomas Piketty. De plus, nos partenaires européens ne seraient pas d’accord et il faudrait que la France comble les pertes de capitaux propres causées à la BCE, suite à l’annulation de ses créances sur la France. Quant aux investisseurs spoliés, pour continuer à prêter à la France : terminé, et bonjour les dégâts ! Les taux d’intérêt français à dix ans sont remontés à leurs niveaux de septembre 2020, de même que les taux américains ont retrouvé leurs plus hauts en un an. En clair, la dette française est écrasante et irremboursable.

En Italie, Mario Draghi, le « sauveur de la nation, « Super Mario », a fait plonger le coût de la dette italienne à 0,427 %, soit moins d’un point d’écart avec les taux allemands de référence. Mais la dette stratosphérique de 2.600 milliards d’euros représente 160 % du PIB italien, contre 120 % pour la France. Avant la crise du Covid-19, les taux italiens étaient à 2,5 %, et 7 % pendant la crise de la zone euro. Draghi a réalisé l’union sacrée de tous les partis, mais une fois la période de grâce terminée, on voit mal comment il pourra éviter la banqueroute avec une coalition de partis adversaires, une croissance nulle, des déséquilibres structurels et une démographie catastrophique.

Le monde fourmille de cygnes noirs en embuscade et devrait connaître des mouvements sociaux suite au chômage, des krachs boursiers suite à l’augmentation déjà commencée des taux d’intérêt et peut-être des pandémies nouvelles suite à l’utilisation trop rapide de vaccins non classiques, le point Oméga étant l’insolvabilité généralisée et l’effondrement du Système. Mais les Bourses, comme en 1929, continuent de monter…

Lire Boulevard Voltaire cliquez ici

16:03 Publié dans Tribunes de Marc Rousset | Lien permanent | Commentaires (0) |  |

| ![]() Facebook | |

Facebook | |

lundi, 08 février 2021

Les vaccins font s’envoler les Bourses ! Et pourtant…

La Bourse de Paris et Wall Street ont clos leur meilleure semaine depuis deux mois avec de nouveaux records. Le CAC 40 a progressé de 4,82 % sur l’ensemble de la semaine, pour terminer à 5.659. Aux États-Unis, le Dow Jones est en hausse de 3,89 %, le NASDAQ de 6 % et le S&P 500 de 4,65 %. Les boursiers croient aux nouveaux sérums et à l’extension des vaccinations ; aux États-Unis, la pandémie est en régression. Les résultats publiés des grandes sociétés sont bons et Wall Street espère que le plan Biden, de 1.900 milliards de dollars, sera adopté. Les petits porteurs qui s’attaquaient aux fonds alternatifs ont contribué à faire monter les cours, tout en piégeant les fonds alternatifs de Wall Street qui ont subi des pertes de 70 milliards de dollars avec, en plus, une forte volatilité du VIX, l’indice de la peur, au-dessus de 35 en fin de semaine dernière. Quant à la spéculation sur l’argent métal, elle s’est calmée, cette semaine. Une forte et très prochaine correction boursière est malgré tout probable car les arbres ne montent pas jusqu’au ciel.

Sortirons-nous très rapidement de cette crise en Europe grâce aux vaccins ? Tout le monde le souhaite, mais la probabilité nous semble très faible. Certains experts craignent que les variants du virus ne finissent par totalement contourner les défenses immunitaires développées par les vaccins actuels. De plus, étant donnés les délais ultra-courts de la mise au point de ces vaccins, une catastrophe n’est pas impossible pour l’un de ces vaccins avec des technologies très différentes : vaccins à partir de virus inactivé (Sinopharm, Sinovac), vaccins avec des protéines virales (Sanofi et GSK), vaccins avec ARN messager (Pfizer/BioNTech, Moderna), vaccins avec vecteur viral (Sputnik V et Oxford/AstraZeneca). On ne peut pas s’empêcher de penser au fameux principe de précaution dont on nous a tant rebattu les oreilles ; il ne reste plus qu’à croiser les doigts.

Comme exemple de cygne noir possible à venir, et qui n’a rien à voir avec les vaccins : l’Italie. Ce pays représente un très grand danger pour la zone euro, avec un endettement de 160 % du PIB. Il était très facile, pour Mario Draghi, président de la BCE, d’ouvrir les vannes monétaires et de faire baisser les taux d’intérêt. Président du Conseil italien, il lui sera plus difficile de mettre en place un plan d’austérité, afin d’éviter la faillite, sans déclencher une révolution sociale. L’Italie sera la prochaine Grèce, puis ce sera ensuite le tour de la France. L’Italie sera le premier cobaye du fameux rapport Draghi à passer à la casserole. La survie de la zone euro se posera alors de façon dramatique. Et n’oublions pas les paroles de Macron, qui n’est pas certain de se représenter : c’est probablement à cela qu’il pensait, au-delà d’une tactique oratoire pour que de nombreux Français le supportent davantage, espérant qu’il puisse quitter ses fonctions aussi facilement.

L’Italie est un pays fondateur de l’Europe, surendetté, sans croissance, qui a du mal à se réformer et qui a refusé le soutien du Mécanisme européen de stabilité. Or, l’Italie peine à mettre en œuvre le plan de relance de 209 milliards d’euros de l’Union européenne, d’où la démission de Conte. Si les Italiens n’arrivent pas à se mettre d’accord, les Néerlandais et les Allemands pourraient en tirer certaines conclusions sur la nécessaire séparation à venir. Le taux de chômage en Italie atteint 9 %, bien au-dessus de la moyenne de la zone euro ; pour les jeunes de 15-24 ans, il atteint 29,7 %. Selon le syndicat agricole Coldiretti, le nombre d’Italiens ayant recours à l’aide alimentaire a augmenté de plus d’un tiers, en 2020, pour atteindre 3,7 millions de personne. De plus, à la fin du mois de mars, le gel des licenciements arrivera à sa fin, ce qui comporte le risque de graves tensions sociales.

D’autres cygnes noirs sanitaires, sociaux, sociétaux, migratoires, terroristes, boursiers, économiques, monétaires, financiers, politiques, géopolitiques, dans divers pays dont la France, ne manquent pas. Un seul peut suffire à faire s’effondrer le château de cartes, mais les vaccins sont, pour les boursiers, l’arbre qui cache la forêt.

11:05 Publié dans Tribunes de Marc Rousset | Lien permanent | Commentaires (0) |  |

| ![]() Facebook | |

Facebook | |

dimanche, 31 janvier 2021

Vers un krach boursier imminent ?

Très volatile, avec un indice VIX en hausse de 18 % suite à de puissants mouvements spéculatifs, Wall Street a sombré, vendredi, dans le rouge. Le titre de la chaîne de magasins vidéo GameStop, à l’origine des turbulences, repartait en nette hausse de plus de 70 %, à 335 dollars, après avoir perdu 43 %, la veille. Une armée de 3 millions d’investisseurs amateurs, le sous-groupe « WallStreetBets » du site Reddit, a décidé en effet d’acheter massivement l’action GameStop pour punir les fonds spéculatifs (hedge funds) en les prenant à leur propre piège sur le marché à terme. La Bourse de Paris a clôturé aussi en forte baisse de 2,02 %, sa pire semaine, en trois mois.

Les onze secteurs du S&P 500 à Wall Street ont tous terminé dans le rouge. Les têtes d’affiche habituelles de la technologie (Tesla -5,02 %) ont toutes décliné, ce vendredi. La perspective d’une reprise rapide de l’économie semble aussi s’éloigner. Le déploiement des vaccins est plus lent que prévu, avec des interruptions d’approvisionnement. Le Dow Jones est cependant au-dessus de 30.000, soit +70 % depuis mars 2020. Le NASDAQ 100 des valeurs technologiques a pratiquement doublé et Tesla atteint une capitalisation de 800 milliards de dollars. Les Bourses sont toujours persuadées, comme le président Hoover en 1929, que les vaccins vont très vite ramener la prospérité au coin de la rue.

Il se trouve que le ratio Shiller, un ratio cours/bénéfice moyen sur dix ans, ajusté en fonction de l’inflation, s’élève à plus de 34 pour l’indice Standard & Poor’s 500, soit très proche de sa valeur de 1929, le double de sa valeur moyenne historique à long terme de 17. L’indicateur de Warren Buffett, un autre élément pertinent de mesure, clignote aussi au rouge vif. Si les banques centrales ne maintenaient pas artificiellement des taux d’intérêt bas, la bulle aurait éclaté depuis longtemps.

Des courtiers en ligne américains comme Robinhood et TD Ameritrade ont dû juguler les achats de titres GameStop (cinq actions seulement) pour limiter la déroute des fonds spéculatifs depuis jeudi, ce qui a provoqué la colère des petits porteurs, tandis que le gendarme de la Bourse SEC, le procureur du Texas et même le Congrès vont se pencher sur ces mesures inéquitables. Les plates-formes de courtage veulent sauver, en fait, les fonds spéculatifs qui ont vendu à terme pour s’enrichir, attaqués par les « dégénérés de WallStreetBets » qui, eux, achètent à terme afin de faire remonter les cours de Bourse et leur faire perdre leur chemise.

Le fonds spéculatif Melvin Capital a dû déjà être renfloué de 2,7 milliards de dollars fournis par Citadel. Pour la première fois, des particuliers ont trouvé le moyen de faire trembler Wall Street en utilisant ses propres armes. On en arrive à la situation ubuesque, comme Tesla, où les actions GameStop et AMC valent près de dix fois leur valeur réelle.

Quant aux indicateurs économiques, cela clignote aussi au rouge de partout. Aux États-Unis, la dette fédérale, impossible à rembourser, pourrait facilement dépasser les 40.000 milliards de dollars avant l’élection présidentielle de 2024. Près de 16 millions d’Américains vivent, actuellement, grâce aux allocations chômage. En France, l’addition des 6,01 millions de demandeurs d’emploi inscrits à Pôle emploi et des 2,6 millions d’actifs en chômage partiel équivaut à la moitié des salariés du secteur privé. À ADP (Aéroports de Paris), la direction se voit obligée de faire accepter des baisses de salaires à ses 6.400 salariés s’ils veulent garder leur emploi.

Le FMI alerte sur la dette publique mondiale à 100 % du PIB ainsi que sur un risque de correction des marchés boursiers. Quant au Premier ministre israélien, il a déclaré que des variants résistants apparaîtront au cours du temps et qu’il faudra vacciner tout le monde, chaque année, un peu comme la grippe, mais en beaucoup plus dangereux.

Dans tous les cas, un troisième confinement en France, en 2021, est l’ultime erreur fatale à ne pas commettre. Une PME sur deux ne survivrait pas. Adieu, alors, au taux de croissance de 6 % de Bruno Le Maire en 2021, avec une violente explosion économique et sociale du pays à la clé. Plutôt des masques FFP2, des vaccins pour ceux qui le souhaitent, des vitamines C et D, que de confiner tout le pays en laissant « mourir vivants » les Français à petit feu, ce qui serait encore plus catastrophique que le krach boursier à venir en 2021.

20:37 Publié dans Tribunes de Marc Rousset | Lien permanent | Commentaires (0) |  |

| ![]() Facebook | |

Facebook | |

lundi, 25 janvier 2021

La France et l’Italie en faillite, en avril-mai 2022

Marc Rousset

La Bourse de Paris a fini la semaine dans le rouge, préoccupée par la crise sanitaire. Les marchés préfèrent voir le verre à moitié plein plutôt qu’à moitié vide, mais commencent à se poser des questions. Dans un contexte de valorisation élevée des actions, les Bourses semblent mûres pour une correction si les vaccins déçoivent, car il n’y a pas de plan B, ou si les variants anglais et brésiliens de la pandémie s’avèrent plus contagieux et mortels. Le véritable danger, c’est cependant la dette des États qui augmente d’une façon exponentielle avec la politique du « quoi qu’il en coûte ».

Le ministre des Comptes publics Olivier Dussopt reconnaît que « le niveau des dépenses actuelles n’est pas soutenable dans le temps ». Le FMI exhorte le gouvernement français à préparer un plan pour réduire les dépenses, une fois que la reprise économique sera installée, afin de diminuer la dette. Pierre Moscovici, premier président de la Cour des comptes, estime que la dette publique française sera supérieure à 100 % du PIB pendant « dix ans au moins » alors qu’elle s’élèvera à 122,4 % minimum du PIB, fin 2022. La dette des entreprises françaises est au plus haut, à 155,3 % du PIB, contre 60,5 % en Allemagne.

Aux États-Unis, la dette américaine approche les 28.000 milliards de dollars. Durant les quatre années de présidence Trump, la dette américaine s’est creusée de plus de 7.000 milliards de dollars. Joe Biden semble parti pour faire beaucoup mieux. Le ratio d’endettement du monde a atteint un record de 365 % du PIB mondial, contre 320 % à mi-2019, rendant le système hypersensible à toute modification des coûts d’emprunts. Jean-Claude Trichet vient de préfacer un livre La Dette. Potion magique ou poison mortel ? : parier sur des taux d’intérêt faibles à long terme lui paraît dangereux et d’une grande naïveté. La dette française se vend comme des petits pains, mais jusqu’à quand ? s’interroge l’AFP. La charge de 39 milliards d’euros d’intérêts a représenté 1,6 % du PIB, en 2020, mais la croissance négative de -10 % du PIB était dans l’impossibilité de la payer !

Jusqu’à quand pourrons-nous dépenser des milliards sans compter ? s’interroge aussi Agnès Verdier-Molinié dans son dernier ouvrage La France peut-elle encore tenir longtemps ? : elle estime le coût de la suradministration française à 84 milliards d’euros. Macron avait promis de réduire le nombre de fonctionnaires de 120.000, mais il a embauché, jusqu’à ce jour, 129.000 agents supplémentaires. Il faut travailler plus, réduire notre modèle social, réduire le train de vie de l’État, repousser l’âge de la retraite, réduire les effectifs du secteur public, nonobstant le coût de l’invasion migratoire de 80 milliards d’euros et celui de la fraude des prestations sociales de 50 milliards d’euros.

Le gouvernement français sera, un jour, obligé de sous-indexer les retraites, selon le très officiel Comité des retraites, voire de les diminuer, ou d’augmenter les impôts ou de prélever sur les dépôts bancaires, comme Giuliano Amato en Italie, en 1992, ou bien, comme l’ont déjà proposé les députés PS, de prélever sur les 1.800 milliards d’euros de l’assurance-vie pour les encours supérieurs à 30.000 euros. La dette française s’élève à environ 2.800 milliards d’euros, mais en fait à 7.000 milliards d’euros si l’on ajoute les engagements hors bilan, soit trois fois le PIB de la France.

La BCE, qui détient déjà la moitié des obligations souveraines européennes, va continuer à financer les dettes publiques jusqu’en mars 2022, mais suite à la pression des pays sérieux tels que l’Allemagne, l’Autriche, les Pays-Bas, elle mettra alors fin à la politique des taux négatifs et de rachat des dettes publiques. Le programme d’achat pour la pandémie (PEPP) s’élève à 1.850 milliards d’euros jusqu’à mars 2022, et le « QE » est de 20 milliards d’euros par mois sans limite de temps, pour l’instant. La BCE contrôlera donc les taux d’émission de la France et de l’Italie jusqu’à mars 2022, mais ensuite, ce sera sans doute « sauve qui peut et chacun pour soi ! »

Quant à l’Italie, c’est la France en pire, déjà au bord de l’effondrement, avec 650.000 décès et moins de 400.000 naissances, une dette publique, fin 2021, proche de 160 % du PIB, une immigration qui explose, des hôpitaux débordés, une paupérisation en cours des populations, 390.000 entreprises qui ont déjà déposé le bilan en 2020, et une coalition gouvernementale sur le point d’imploser.

Boulevard Voltaire cliquez ici

16:24 Publié dans Tribunes de Marc Rousset | Lien permanent | Commentaires (0) |  |

| ![]() Facebook | |

Facebook | |

dimanche, 17 janvier 2021

Vers l’inflation et l’éclatement de la bulle boursière avec Biden

Marc Rousset

Wall Street vient de conclure dans le rouge (-0,91 %) une semaine volatile au cours de laquelle le Dow Jones a connu trois séances de baisse d’affilée pour la première fois depuis plus de deux mois, tandis que le NASDAQ et le S&P 500 ont lâché 1,50 %. Quant au CAC 40, il a reculé, vendredi, de 1,22 %. Sous Trump, du 3 janvier 2017 au 15 janvier 2021, le Dow Jones et le NASDAQ sont passés, respectivement, de 19.881 à 30.991 (+56 %) et de 5.429 à 13.113 (+142 %) ! Il n’est pas normal que, malgré les très nombreuses incertitudes de la crise sanitaire, une économie américaine ravagée par le Covid-19 et une activité qui se contracte, le S&P 500 soit 10 % plus élevé qu’avant la crise. Début 2020, les marchés restèrent aussi sereins pendant des semaines après les premières infections à Wuhan alors que la pandémie se propageait partout dans le monde.

Durant le mandat de Trump, la capitalisation de Facebook a augmenté de 150 %, celle d’Amazon de 450 %, celle de Microsoft de plus de 300 %. Quant à Tesla, valorisé à 800 milliards de dollars, il vaut plus cher, en Bourse, que tous les constructeurs du monde réunis alors qu’ils vendent 50 fois plus de voitures. De son côté, le Bitcoin a connu une première descente vertigineuse de 10.000 dollars en deux jours. Il faut donc s’attendre soit à un krach soit à une très forte correction sur les Bourses mondiales.

Alors que Biden annonce un plan d’aide (« American Rescue Plan ») de 1.900 milliards de dollars tous azimuts et un second programme de 2.000 milliards de dollars d’investissements en février, la Fed, très craintive, annonce qu’elle n’a pas l’intention de relever de sitôt les taux d’intérêt ou de réduire le montant du « QE ». La question « tapering » (réduction des achats d’actifs) n’est pas à l’ordre du jour de la Fed car, en 2013, les restrictions du célèbre « taper tantrum » avaient fait tanguer les marchés. La Fed va donc continuer, en plus des dépenses de Biden, à racheter, tous les mois, 80 milliards dollars du Trésor et 40 milliards de dollars d’obligations gagées sur des créances immobilières.

Les États-Unis connaissent, aujourd’hui, des inscriptions hebdomadaires au chômage en hausse (965.000), un chômage de 6,7 %, soit 19 millions de chômeurs, au lieu de 3,5 % avant la crise du Covid-19, une dette publique qui représente 127 % du PIB, un bilan de la Fed qui vient d’augmenter, en un an, de 74 % à 7.300 milliards de dollars. L’inflation, en absence de réaction de la Fed pour éviter un krach boursier, pourrait déjà dépasser les 2 %, d’ici mars-avril, avec un risque d’hyperinflation d’ici deux ou trois ans.

Le Blitz de Biden pour une reprise fiscale et keynésienne devrait, cependant, forcer la Fed à être moins accommodante. Un grand nombre d’Américains sentent l’inflation venir. La masse monétaire M2 a augmenté de 24 %, en 2020. Les stimulations budgétaires devraient donc être compensées par un resserrement monétaire plus tôt que ne l’ont supposé les marchés. Les taux obligataires des bons du Trésor sur dix ans ont doublé, depuis octobre 2020, pour atteindre 1,18 %. La Fed sera peut-être donc obligée d’intervenir, ce qui entraînera une très forte correction à Wall Street, les riches payant les pots cassés avec Biden en 2021, alors qu’en 2020, ce sont les pauvres avec Trump qui ont été matraqués.

L’indice Wilshire 5.000 de Warren Buffett, qui rassemble 3.500 entreprises, soit sept fois plus que le S&P 500, est formel. En augmentation constante depuis 1970, après une pointe passagère à 130 % du PIB pendant le pic de la bulle Internet en 2000, il vient d’atteindre le taux record de 153 % du PIB. Il ne doit pas dépasser 100 % du PIB, selon Warren Buffett, sinon les actions sont trop chères ; il était de 80 % en 2019 ; il est également supérieur à l’indice de 1929. Le célèbre économiste américain Irving Fisher, qui croyait aussi, comme les boursiers de nos jours, à la pérennité de la bulle en 1929, ce qu’il appelait « un plateau permanent », a été ruiné.

Nonobstant le raisonnement ci-dessus, strictement économique, les investisseurs font aussi l’impasse sur les effets incertains des vaccins de la thérapie génique, sur les doutes au sujet de la contagiosité après injection, sur l’immunité à venir ou non des populations si l’on en croit l’OMS, sur les mutations probables du virus (variant anglais, etc.). Pourquoi le PDG de Pfizer a-t-il vendu des millions de dollars d’actions le jour même où son entreprise annonçait les résultats à plus de 90 % des tests décisifs ?

Source cliquez ici

11:47 Publié dans Tribunes de Marc Rousset | Lien permanent | Commentaires (0) |  |

| ![]() Facebook | |

Facebook | |

dimanche, 10 janvier 2021

Les vaccins peuvent faire disparaître le virus, mais pas la crise

Marc Rousset

La Bourse de Paris a fini au-dessus des 5.700 points, ce vendredi, portée par les perspectives optimistes de reprise économique, suite à la vaccination. Wall Street a également clôturé sur des records, ignorant les mauvais chiffres de l’emploi américain. En décembre, 140.000 emplois ont été perdus, alors que les analystes tablaient sur 112.000 emplois créés. Quant à la folie Tesla, elle continue puisque l’action s’est approchée des 900 dollars, faisant d’Elon Musk l’homme le plus riche du monde, la capitalisation boursière de Tesla (834 milliards de dollars) représentant 80 fois celle de Renault et dépassant celle de Facebook.

Certains se pâment d’admiration devant les nouveaux cours record du Bitcoin, qui s’approche des 40.000 dollars, alors que d’autres peuvent y voir, au contraire, une preuve supplémentaire de folie spéculative. Le cours anormalement élevé du Bitcoin est un canari dans la mine, qui annonce des explosions à venir. Acheter du Bitcoin consiste, en effet, à acheter du rien, avec de la monnaie de singe des banques centrales créée à partir de rien.

Tous les boursiers dans le monde parient sur une forte reprise en été au plus tard mais, même si la pandémie disparaît, l’économie ne renaîtra pas, tel le phénix, de ses cendres. Il y a, déjà, 650.000 chômeurs de plus en France, soit 3 millions de chômeurs au total ; 25 % des Français seraient déjà dans la précarité. En 2020, la France a perdu plus de 250 milliards d’euros de PIB, avec une dette qui a davantage augmenté. Viendra le moment où l’État retirera l’assistance respiratoire aux entreprises ; ce sera alors le temps des faillites et des destructions massives d’emplois.

La croissance, en 2021, peut très bien être proche de zéro, en France, avec des conséquences catastrophiques pour les finances publiques et l’endettement. Quant aux États-Unis, le marché du travail vient de retrouver son niveau du début des années 70, avec 60 % seulement de la population sur le marché du travail, au lieu de 67 % de 1990 à 2010. On assiste, en fait, à la destruction des classes moyennes, aussi bien aux États-Unis qu’en Europe, et lorsque les aides seront supprimées, il y aura des suicides et des descentes aux enfers effroyables pour un trop grand nombre de malheureux.

Bruno Le Maire ne partage pas l’analyse de ceux qui pensent qu’après une année 2020 catastrophique, 2021 sera fantastique. Il pense que « le plus difficile est devant nous : avec un virus qui persiste et qui mute, plus de faillites, de destructions d’emplois et d’incertitudes politiques ». Il pèche, cependant, par optimisme en prétendant croire que la France peut se redresser en 2021 et afficher une croissance économique de 6 %, sans augmentation d’impôts.

La dette de la France atteint, désormais, 120 % du PIB, soit une augmentation, en 2020, de 20 points (500 milliards d’euros), alors que celle de l’Allemagne est passée seulement de 60 % à 70 % du PIB. Comme d’autres États, la France émet de la dette qui est, en fait, achetée par la BCE. Le bilan de la BCE a explosé, à 7.000 milliards d’euros, soit 69 % du PIB, contre seulement 35 % du PIB pour le bilan de la Fed aux États-Unis. Cette augmentation bilantielle correspond aux augmentations de la masse monétaire. Il paraît impossible de faire le pari que les taux d’intérêt resteront à des niveaux aussi bas pendant des années

Jens Weidmann, le président de la Bundesbank, vient de déclarer qu’il ne fallait pas s’attendre à ce que la BCE maintienne les bas taux d’intérêt pour toujours, avec une mise en garde : « Nous ne prendrons pas en considération les coûts du service de la dette souveraine », ce qui signifierait la banqueroute immédiate pour la France et l’Italie et la fin du « quoi qu’il en coûte » pour Emmanuel Macron. Il faudra donc bien rembourser les dettes. Aux États-Unis, les taux obligataires sont en hausse, à 1,06 %, ce qui correspond à des anticipations d’inflation plus élevées.

Une autre source d’inflation sera l’augmentation de la très basse vitesse actuelle de circulation de la monnaie, après la fin de la crise sanitaire. On ne peut créer de la monnaie sans conséquence.

La crise ne finira pas en 2021 ; un retour de l’inflation est possible. Il n’y a, en fait, personne capable de prévoir, malgré le vaccin, ce qui se passera très exactement dans les mois à venir.

23:38 Publié dans Tribunes de Marc Rousset | Lien permanent | Commentaires (0) |  |

| ![]() Facebook | |

Facebook | |

dimanche, 20 décembre 2020

Les dettes du gaspillage, de l’immigration et du Covid ne seront pas annulées

Marc Rousset

La Bourse de Paris et Wall Street ont légèrement progressé cette semaine, suite à la politique accommodante de la Fed et dans l’attente d’un plan de soutien budgétaire aux Etats-Unis. La bulle continue avec Tesla, AIrbnb qui a doublé le jour même de son introduction en bourse, avec le Bitcoin qui s’envole à 20.000 dollars.

La Fed poursuivra ses achats d’actifs jusqu’à une reprise complète de l’activité avec un « QE » (Quantitative easing ) minimum de 120 milliards de dollars par mois. La masse monétaire M1 aux États-Unis qui était de 200 milliards de dollars en 1980, encore de 1.000 milliards de dollars en 2010, s’élève aujourd’hui à 7.000 milliards de dollars.

Les marchés spéculent aussi sur une issue positive concernant le plan de stimulus de l’activité aux États-Unis, en ignorant les statistiques sanitaires du Covid et en concentrant leur attention sur la vaccination progressive des populations. Les démocrates et les républicains pourraient trouver un consensus pour un plan supplémentaire immédiat de 750 milliards de dollars (bonus hebdomadaire de 300 dollars pour les chômeurs, aides pour les entreprises). La plupart des programmes d’aide du Care Act de 2.200 milliards de dollars, voté en mars 2020, prendront fin le 31 décembre 2020.

La situation de la France est catastrophique. Le système de retraite par répartition est menacé. Le comité de suivi des retraites doit bientôt rendre un avis pour sommer l’exécutif de réformer. Voilà trois ans déjà qu’il tire la sonnette d’alarme. Selon Villeroy de Galhau, gouverneur de la Banque de France, le chômage sera de 11 % en France en 2021. Quant au gouvernement, avec un taux de croissance de 6 % en 2021 qui ne sera jamais atteint, il prévoit un déficit public de 8,5 % et un endettement catastrophique de 122,4 % fin 2021. La Cades (Caisse d’amortissement de la dette sociale) qui porte les déficits cumulés de la Sécurité sociale, vient de prendre 136 milliards de dette sociale. Selon Eric Woerth, président de la commission des Finances à l’Assemblée nationale, « quelqu’un va payer un jour ! »

La France est en train de basculer dans l’Europe du Sud. À fin 2020, la dette publique sera déjà de 2.700 milliards d’euros, soit 120 % du PIB. Les rêveurs de l’annulation de dette (Mélenchon, Montebourg) souhaitent effacer les 2.400 milliards d’euros de titres rachetés par la BCE à tous les Etats de la zone euro, soit 556 milliards de dette italienne et 596 milliards de dette française, soit une dette diminuée de 20 % seulement pour la France. Cette dernière n’est pas seule à la BCE et toutes les dettes rachetées aux autres pays devraient aussi être effacées. De plus, si l’on annule les titres détenus par la BCE, cela créera une perte dans ses comptes, qui devra être recapitalisée par tous les États. La BCE ne distribuerait plus aussi les 6,1 milliards d’euros de dividendes payés à la France en 2019. Et d’après Christine Lagarde, cet effacement serait illégal selon les traités. Les effaceurs de dettes sont des vendeurs de vent. Ils risquent seulement de faire monter les taux d’intérêt en effrayant les investisseurs.

Une autre alternative serait la dette perpétuelle des États jamais remboursée, les États ne payant que des taux d’intérêts, mais le jour où les taux remonteront, cela fera très mal aux budgets des États et la dette sera toujours là. La perpétuité véritable des dettes n’existe pas ; un jour ou l’autre, il faut les rembourser.

La troisième possibilité est celle de l’économiste communiste Thomas Piketty qui souhaite faire payer les riches pour rembourser la dette par des hausses d’impôt sur le revenu ou des nouveaux impôts sur la fortune afin de faire fuir les derniers riches qui n’ont pas encore quitté le territoire français. L’imbécillité de l’ISF : rapport annuel de 5 milliards d’euro pour le budget de l’État, coût annuel pour le PIB français, 50 milliards d’euros !

Le processus de destruction des monnaies continue et d’ici un an ou deux le problème des dettes de l’Europe du Sud, dont la France, fera exploser le Système en même temps que la zone euro. La solution retenue sera celle dont personne ne parle : la banqueroute ou, beaucoup plus probablement, la dévaluation des nouvelles monnaies nationales et l’hyperinflation.

Lire aussi Boulevard Voltaire cliquez là

12:07 Publié dans Tribunes de Marc Rousset | Lien permanent | Commentaires (0) |  |

| ![]() Facebook | |

Facebook | |

dimanche, 13 décembre 2020

Une théorie monétaire moderne qui nous conduit à la pire des catastrophes

Marc Rousset

En France, la situation n’est pas brillante puisque le gouvernement drogue tout le monde avec de l’argent public emprunté au lieu d’entreprendre les nécessaires réformes structurelles. Les dépenses publiques vont représenter, en 2020, 63,6 % du PIB, contre 55,6 %, en 2019, chiffre le plus élevé de tout l’OCDE.

La Société générale continue sa descente aux enfers en fermant, prochainement, 600 agences bancaires lors de la fusion avec le réseau bancaire du Crédit du Nord. Une crise bancaire n’est pas à exclure en 2021, la France devant s’adresser à l’Allemagne pour permettre à la BCE d’émettre encore davantage d’euros afin de renflouer son système bancaire exsangue, suite aux trop faibles marges bancaires provoquées par la baisse des taux d’intérêt et à l’augmentation des créances douteuses.

La nécessaire réforme des retraites est reportée aux calendes grecques, tandis que les entreprises zombies et les faillites, malgré les bas taux d’intérêt, vont déferler sur la France en 2021. L’État a, en effet, garanti jusqu’à 300 milliards d’euros de prêts, contre 40 pour l’Allemagne et 60 pour le Royaume-Uni. Quant aux comptes publics, ils vont encore davantage se dégrader, avec une dette publique et un déficit qui seront bien supérieurs aux 122,4 % et 8,5 % du PIB annoncés par Bercy. L’Italie, elle, sera au minimum à 160 % du PIB.

Aux États-Unis, la forte augmentation des contaminations au Covid-19 va de pair avec la forte augmentation du chômage. En novembre, seulement 5,8 millions d’Américains étaient au chômage, mais 19 millions d’Américains ont épuisé leurs droits et vivent, désormais, grâce aux seules aides mises en place en mars 2020 par le gouvernement fédéral. Le ratio dette/PIB, qui était d’environ 40 % en 1970, pourrait être de 200 % en 2021.

La Fed a annoncé depuis longtemps qu’elle ne relèverait pas les taux courts tant que le chômage n’aurait pas baissé suffisamment, mais l’élément nouveau radical est la nomination prochaine par Biden, au Trésor, de Janet Yellen, ancienne présidente de la Fed, adepte de la théorie monétaire moderne, qui va ouvrir toutes grandes les vannes des dépenses publiques et de la fausse monnaie créée par la Fed. Les deux piliers de la théorie monétaire moderne (TMM) sont la fusion de fait entre le Trésor et la Fed, ainsi qu’une dette illimitée. Il se trouve que le Japon a effectivement une dette de 250 % du PIB, sans croissance depuis trente ans, mais sa dette est détenue par des Japonais alors que la dette des États-Unis est détenue par des investisseurs étrangers.

La dette des États-Unis se terminera par une perte de confiance, une hausse des taux et l’effondrement du dollar, de Wall Street et de l’économie américaine. Augmenter une dette pour investir avec des investissements productifs porteurs de croissance forte se justifie, mais dépenser à fonds perdus en distribuant de l’argent emprunté pour boucher les trous ne peut conduire qu’à de nouveaux impôts, à l’hyperinflation et au défaut de paiement. Les seuls exemples concrets de TMM sont le Venezuela, le Zimbabwe et l’Allemagne en 1923.

Quant à la BCE, elle pratique la TMM sans le dire, avec l’Allemagne et les pays du nord de l’Europe comme seul frein moral. Christine Lagarde a prolongé de neuf mois et augmenté de 500 milliards d’euros son « bazooka » PEEP (programme d’achat urgence pandémique) jusqu’en mars 2022, soit 3,3 milliards d’obligations par jour, soit 1.850 milliards d’euros, en plus des opérations de refinancement à plus long terme ciblées (TLTRO) et des vingt milliards mensuels du QE (Quantitative Easing). La BCE rachète actuellement les trois quarts des dettes émises par la zone euro, c’est-à-dire qu’elle pratique en fait la monétisation interdite par les traités et ses statuts. Ce sont cette potion magique et les taux d’intérêt ridicules et négatifs de -0,432 % pour la France, -0,635 % pour l’Allemagne et 0,4449 % pour l’Italie qui expliquent les bulles sur les marchés des actions.

En Allemagne, la question se pose déjà de mettre un frein sur les dépenses. Les débats vont faire rage en 2021 avec l’impossibilité de basculer dans l’austérité, jusqu’à l’hyperinflation ou à ce que tout explose en 2022, suite à la perte de confiance, comme aux États-Unis.

Boulevard Voltaire cliquez ici

20:38 Publié dans Tribunes de Marc Rousset | Lien permanent | Commentaires (0) |  |

| ![]() Facebook | |

Facebook | |

dimanche, 06 décembre 2020

Les Bourses et Tesla, comme la pensée unique, finiront par s’écrouler !

Marc Rousset

Wall Street a conclu la semaine sur de nouveaux records, avec un Dow Jones à 30.218, ignorant les 245.000 créations d’emploi en novembre, contre 610.000 en octobre, et des attentes de 650.000 pour les analystes. Près d’un tiers des PME sont en faillite, aux États-Unis, et le pays compte 10 millions de chômeurs, soit davantage qu’en 2008.